当ページのリンクには広告が含まれています

分散投資でリスク軽減

この記事で伝えたいこと

投資の基本である「分散投資」について解説。なぜリスクを軽減できるのか、その具体的な方法とデメリット、そして長期的な資産形成になぜ有効なのかを初心者向けに説明します。

こんにちは、金育SEのまさ(@kinikuse)です。

「投資しろって言われても、お金が減ったらどうしよう」と思ったことはありませんか?

私も最初はそう思っていました。でも勉強してわかりました。

分散投資を活用するとリスクを軽減できます。

投資の基本をしっかりと抑えていきましょう。

早めの結論

投資先を色んな地域と銘柄に分散させろ!

投資で負ける仕組み

投資に負けて元本割れするのはどんなときでしょうか?長期的に株価が下落する主な理由はこれらです。

- 企業の不祥事

- 企業の赤字決算発表

- 国際問題(cf.米国利上げ)

- 災害(cf.東日本大震災)

- バブル崩壊(cf.リーマンショック)

事前にこれらを予測して下落しない銘柄を選べれば、投資で負けないことになります。

でも事前に予想なんてプロでもできません。まして初心者に予想できるわけないんです。

分散って?

1つの銘柄がどんなにピカピカに見えても、何かの拍子に紙切れになる。それが投資なんです。

でも2つの銘柄を持っていたらどうでしょう?

例えば、日産とMicrofostのような、業種も国も全く関係のない銘柄を持っていたとします。日本で大災害が起きて日産が大暴落しても、Microfostの株価は変わりません。

大イベントが起きても、片方が生き残るという分散効果を得られてますね。

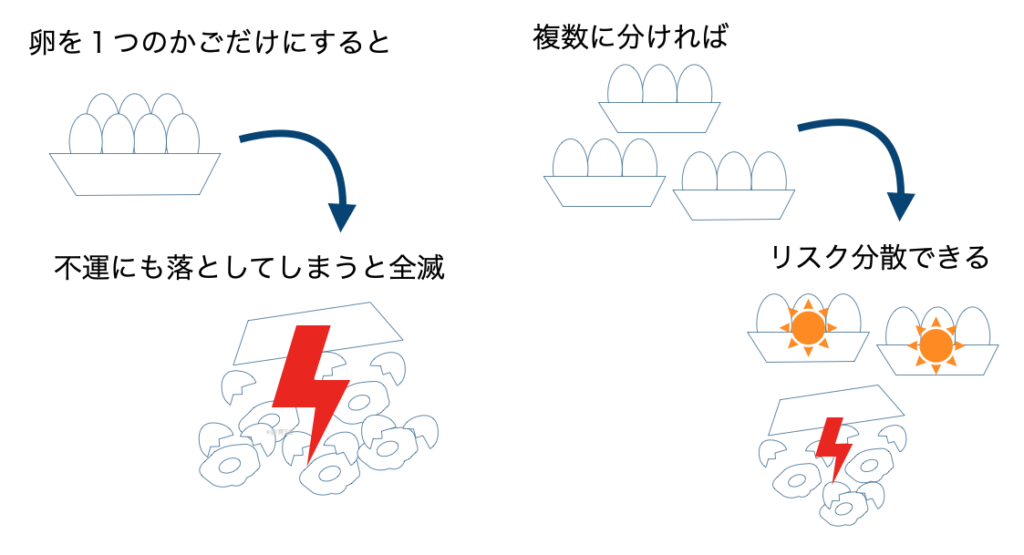

卵は同じかごに盛るな

株の世界には「卵は同じかごに盛るな」という格言があります。

たくさんの卵を1つのかごに入れると、かごを落としたら全部割れてしまいます。複数のかごに分けて入れれば、1つを落としても他のかごの卵は影響を受けずにすみます。

要は世界各地の多くの銘柄に投資すれば良いのです。

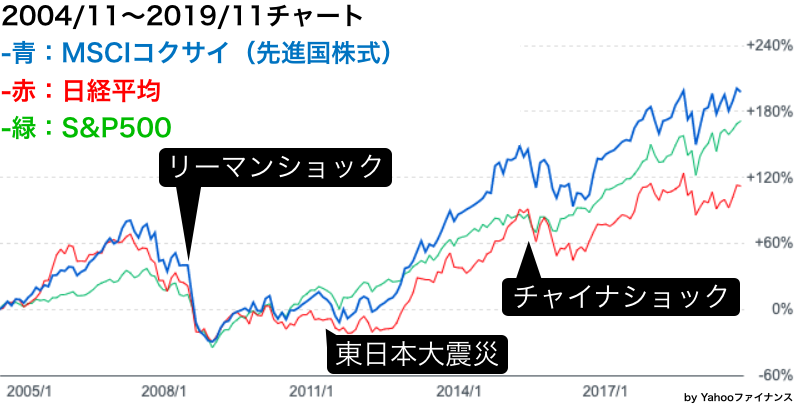

例えば、先進国・日経平均・米S&P500の過去15年間のチャートを調べてみました。

運用利回りでいうと、こんな感じです。(簡単のために配当は無視してます)

- 先進国株:7.25%

- 日経平均:5.49%

- S&P500:6.84%

長期的に見れば、日本が好調なときもあれば海外が好調なときもあります。1つの地域だけに集中するのはリスクがありそうです。

また、過去15年間で暴落が何回かあります。株式市場には暴落の都度粘り強く回復し、それ以前の株価まで戻る性質があります。言い換えると世界全体としては成長し続けていることがわかりますね。長期投資の効果につながるので別の記事で取り上げます。

分散投資のデメリット

分散は守りの手法なので、大きな勝ちが得られないというデメリットがあります。

これは過去5年間の株価の推移です。

- 2015/11に日経平均を購入すると 35.8%上昇します。

- 2015/11にソニーを購入すると193.1%上昇します。

- 2015/11に野村證券を購入すると 30.7%下落します。

仮に5年前にソニーが伸びる!と自信を持って買えれば、分散投資するよりよっぽど良い利益が得られたんです。

分散投資は平均点を取る方法なので、大きなリターンを挙げられないことがデメリットと言えます。

それでも分散投資をすすめる理由

でも待ってください。5年前に野村證券を買っていたら、元本割れしていたわけです。

また、今後もソニーが伸び続ける保証はありません。

個別銘柄の売買は短期的にお金を増やす方法かもしれませんが、長期の資産形成にはリスクが大きすぎるんです。

資産形成のための投資であれば、リスクを取りすぎる必要はありません。むしろ低リスクで着実にリターンを得ることが何よりも重要なのです。

分散投資の重要性について理解できたでしょうか。

銀行預金で0.001%で積み立てても全くお金は増えません。

分散投資を活用しても、一時的にはマイナスの含み損を抱えることはあります。それでも長期で見れば、貯金の1000倍以上のリターンは余裕で得られます。

今まで投資を避けてきたあなたも、負けにくい方法でスモールスタートしてみましょう!

最後までお読みいただきありがとうございます。

良い機会なので、私と一緒にお金の勉強を始めませんか。

まったり更新していくので、X(@kinikuse)もフォローいただけると幸いです。

投資に関するご注意

当サイトの情報は、特定の金融商品の売買を推奨するものではありません。

投資の最終的な決定は、ご自身の判断と責任において行ってください。